چین از اولین ارز دیجیتال ملی خود رونمایی میکند که عصر جدیدی از خدمات مالی در دنیای فناوری را بههمراه خواهد داشت.

خدمات مالی در دنیای فناوری، در سالهای اخیر تغییر و تحولهای متعددی را تجربه کردهاند. تولد و اوجگیری رمزارزها در کنار انواع چالشها و فراز و فرودهای قانونی، عصر تازهای را در دنیای خدمات مالی نوید میدهد. چین از اولین کشورهایی محسوب میشود که فعالیت قانونی ارزهای دیجیتال را پیگیری میکند و قصد عرضهی ارز دیجیتال ملی دارد؛ اقدامی که شاید به انقلابی بزرگ در بانکداری بینجامد.

انقلاب آتی در دنیای خدمات بانکداری، با تلاش چینیها برای عرضهی ارز دیجیتال ملی شروع میشود، اما مسائل به همین سادگی نیست. ارز دیجیتال چین هم مانند هر رمزارز دیگر، یک پول توکنی محسوب میشود، اما شباهت اقدام دولتی چین با دنیای رمزارزها، همینجا به پایان میرسد. یوآن رمزارزی که احتمالا در سال جاری میلادی عرضه خواهد شد، بهصورت کامل از سوی بانک مرکزی چین پشتیبانی میشود؛ دومین اقتصاد بزرگ جهان. درنتیجه ارزش ارز دیجیتال چین، از اقتصاد کشور گرفته میشود و تمامی موارد قانونی و مالیاتی، قابلاجرا روی آن خواهد بود. کارشناسان اعتقاد دارند کشورهای دیگر نیز باید همین رویکرد را در سالهای آتی در پیش بگیرند.

اطلاعات کمی دربارهی ارز دیجیتال ملی چین وجود دارد. تنها میدانیم که فرایند توسعهی آن پنج سال زمان برده و پکن برای عرضهی نهایی آماده است. ایدهی نهایی، بهصورت استفاده از یک بلاکچین خصوصی بهعنوان یک شبکهی نقطهبهنقطه برای اشتراکگذاری اطلاعات و تأیید تراکنشها تعریف میشود. People's Bank of China نیز بهعنوان سازمان نظارتی عضویت در بلاکچین فعالیت خواهد کرد. ارز مذکور در مراحل ابتدایی ازطریق سیستم بانکداری سنتی توزیع شده و جایگزین بخشهایی از پول نقد فیزیکی میشود. چنین رویکردی دشواریهای زیادی نخواهد داشت، چون درحالحاضر چینیها استفادهی زیادی از کیفپولهای دیجیتال همچون Alipay و WeChat Pay میکنند.

یوآن دیجیتال شاید در مراحل اولیه شروعی کوچک داشته باشد، اما در ادامه ساختارشکنیهای عظیمی در بانکداری سنتی و سیستمهای نرخ صرافی ایجاد میکند که از سال ۱۹۷۳ در سرتاسر جهان پیاده میشوند. چین با پیشگامی در این ساختارشکنی، برتری قابلتوجهی بهدست خواهد آورد. کارشناسان فینتک اعتقاد دارند پیادهسازی بلاکچین و ارزهای دیجیتال، داراییهای استراتژیک ملی محسوب میشوند و در سطوح عظیم، برتریهای مهمی را برای کشورها بههمراه خواهند داشت.

از میانههای قرن ۱۷ و با ظهور بانکداری در لندن، دفتر کل یا Ledger بهعنوان حیاتیترین المان بانکداری شناخته میشود. دفتر کل بهنوعی یک مخزن انکارناپذیر از گزارشها محسوب میشود که اعتمادسازی را در موقعیتهای تبادل مالی برعهده دارد. بااینحال تصور کنید یک نفر از کانادا (پائول) قصد جابهجایی پول به یک نفر دیگر در سنگاپور (پیتر) را داشته باشد. از آنجایی که هیچ دفتر کلی شامل اسامی هر دو نفر در جهان وجود ندارد، آنها باید از زنجیرهای شامل تعدادی واسطه برای تبادل استفاده کنند.

دفاتر کل توزیعیافتهی بلاکچینی، مسئلهی اعتماد بین طرفین تراکنش را بیمعنی میکنند. پائول یک کد امن دارد که نسخهی رمزنگاری شده از آن را با پیتر به اشتراک میگذارد. همین کد برای ساختن قرارداد دیجیتالی استفاده میشود که در پرداخت کاربرد خواهد داشت. با استفاده از ابزارهای جدید، شبکههای عظیم و پیچیدهی بانکی بهمرور بیفایده خواهند شد. سالانه ۱۲۴ تریلیون دلار در تبادلهای کسبوکاری در سرتاسر جهان جابهجا میشود و با استفاده از رویکردهای جدید، بسیاری از آنها سهولت مییابد. به این ساختار، تبادلهای وام و موارد مشابه را نیز اضافه کنید که پیچیدگی بیشتری دارند و از ابزارهای بلاکچین بهره خواهند برد.

چین تنها کشوری نیست که ابزارهای جدید را آزمایش میکند. پرداختهای بینمرزی سریع و ارزان، یکی از کاربردهای پلتفرم Quorum بانک جیپی مورگان است که براساس اتریوم فعالیت میکند. سازمان سنگاپوری Monetary Authority از همین پلتفرم برای Project Ubin، پروژهی ارز دیجیتال ملی استفاده میکند. پروژههای مذکور در ابتدای راه قرار دارند، اما اگر فناوری بلاکچین توانایی خود را در مدیریت تعداد زیادی تراکنش همزمان اثبات کند، نهتنها جایگزین پول فیزیکی، بلکه ذخایر بانکی هم خواهد شد.

سیستمهای کنونی بانکداری در بسیاری از نقاط جهان، کارمزد منفی دارند. درواقع در مناطقی همچون اروپا و ژاپن، برای نگهداری پول مشتریان بانکی هزینه دریافت میشود. ارز دیجیتال و ساختارهای جدید میتواند بسیاری از هزینههای نگهداری پول و ساختارهای وام را بهبود ببخشد.

پیشرفت فناوری یکی از دلایلی محسوب میشود که کشورها را به توسعهی ارزهای دیجیتال و راهکارهای مدرنتر مالی سوق میدهد. درواقع فناوری باعث میشود تا وضعیت کنونی سیستمهای مالی غیرقابل تحمل شود. بهعنوان مثال، چین پس از انتشار خبر رمزارز فیسبوک موسوم به لیبرا، با عجلهی بیشتری توسعهی ارز دیجیتال ملی را پیش برد. ازطرفی لیبرا با شعار جایگزینی دلار مطرح شد، اما بههرحال اکنون وضعیت مناسبی ندارد و چالشهای تنظیمگری قانونی را تجربه میکند.

وقتی نمونههای اولیه از توکنهای دیجیتال در دنیای فناوری عرضه شوند، تقاضا برای نمونههای حرفهایتر آنها قطعا افزایش پیدا میکند. کاربران بهمرور نیازمند توکنهایی با ارزش ثابت، قابلیت تبادل بین مرزی و سرمایهگذاری بینالمللی میشوند. دراینمیان نوآورانی که نیاز جدید را برطرف کنند، ساختارشکنی عظیمی را در سیستم حاکمیت بانکی ایجاد خواهند کرد.

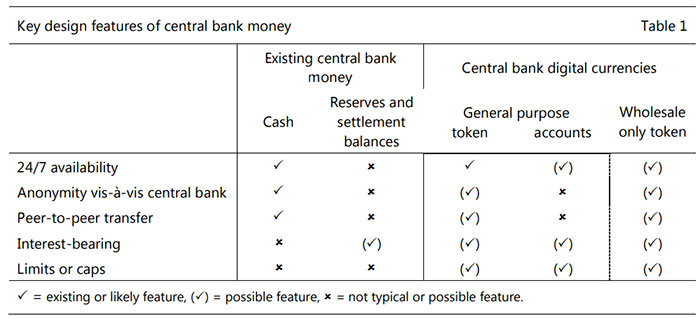

تغییرات ساختارشکنانه در سیستمهای مالی، محدود به بانکداری و قراردادهای پولی نخواهد بود. درواقع تراکنشهای توکنی، نمادی از آیندهای هستند که در آن، بانکهای مرکزی توانایی ردگیری تراکنشها را نیز دارند. در تعریف ساده، با از بین رفتن پول نقد، ناشناس بودن در ساختارهای مالی نیز از بین میرود. اگرچه چنین آیندهای برای مقابله با پولشویی و فعالیتهای مجرمانهی مالی، عالی محسوب میشود، اما خطراتی را هم برای فعالیتهای اجتماعی و سیاسی خواهد داشت. بهعلاوه ارز بهمعنای اسلحهای در درگیریهای سیاست خارجی، ارزش خود را از دست میدهد. درنهایت، متحدان سیاسی در سرتاسر جهان با توسعهی رمزارز خود میتوانند چالشهای تحریم مالی را دور بزنند. کارشناسان مالی در آمریکا اعتقاد دارند فناوری میتواند توانایی این کشور را در اعمال تحریمهای مالی، روزبهروز کاهش دهد.

دههای پر از فراز و نشیب برای دنیای بانکداری و حتی سیاست و حریم خصوصی در پیش داریم. دههای که متأثر از فناوریهای ساختارشکن، میتواند آیندهای کاملا جدید را پیش روی مردم سرتاسر جهان ترسیم کند. بههرحال پیشتازی برخی کشورها در همین ساختارشکنیها، شاید جایگاه هرکدام را در دستهبندی جهانی قدرت تغییر دهد.

پاسخ ها