طرح حذف چهار صفر از پول ملی، که در ماههای اخیر، نقل محافل اقتصادی شده و مورد بررسی قرار میگرفت، پس از تصویب در هیئت دولت، نهایتا در مجلس نیز به تأیید نمایندگان رسید و تبدیل به قانون شد.

موضوع بازنگری در ساختار پول رسمی کشور، مسئلهای است که در سه دههی گذشته، هربار متناظر با تغییراتی که در کادر مدیریتی ارکان اقتصادی کشور اعمال میشود، به اولویتی در نقشهی راه و طرحهای اجرایی نهادهای مالی تبدیل شده است. بااینحال با گذر زمان و مواجهه با طیف گستردهای از مواضع موافق و مخالف و تحلیلهای گوناگون، از میزان اهمیت و رتبهی اولویتی آن کاسته و درنهایت، به صفحهای جدید و بینتیجه در دفتر تاریخچهی خود تبدیل میشد.

بهراستی چه عواملی زمینههای طرح این رفرم (تغییرشکل) پولی را بهوجود آورده و چه دلایلی برای عملینشدن آن در دورههای قبلی وجود داشت؟ بانک مرکزی که موفق شده بود مصوبهی هیئت دولت بر لایحهی اصلاحی خود مبنیبر حذف چهار صفر از پول ملی را کسب کند، برای اجرای تصمیمش روز گذشته کمیسیونهای مرتبط مجلس را برای تبدیل لایحهی اصلاحی به قانون لازمالاجرا همراه کرد.

در هر دوره از طرحریزی و اجرای پروژهی اصلاح ساختار پول کشور، چهارچوب و فرایندهای متفاوت با سایر دورههای پیشین تعیین شده است. پیشازاین و در دولت نهم، قرار بر حذف سه صفر از پول ملی و تولید مسکوکات جدید بود و اینبار هم مقرر شده با حذف چهار صفر از پول ملی، ۱۰ هزار ریال معادل یک تومان و هر تومان معادل یکصد قران شود. البته بهنظر میرسد هدف از این معادلسازی، در ابتدا تعیین تکلیف واحدهای دوگانهی رایج است. جالب اینجا است که در این نوبت حتی بانک مرکزی زمینهسازی هم کرد و سال گذشته طرح جدید ایرانچک ۵۰۰،۰۰۰ ریالی را رونمایی کرد؛ ایرانچکی که در آن بهگونهای چهار صفر حذف شد.

آنچه در مقطع کنونی بهعنوان کارکرد اصلی اجرای پروژهی حذف صفر از پول و بهعبارت بهتر، تغییر واحد پولی ملی کشورمان به ذهن متبادر میشود، «کنترل تورم» است. موضوع دیگری که منشأ الزام چنین اصلاحی است، تدقیق عملیات حسابداری و کاهش خطاها و معضلات ناشی از پذیرفتهنشدن کامل واحد رسمی ریال از جانب مردم است که برای اولینبار در سال ۱۳۰۸ رخ داد. این موضوع دوگانگی واحد پولی در گذر زمان و مشکلات پرشمار در عملیات بانکی و تدوین صورتهای مالی و مبادلات پولی را پیش آورده است. در سالهای اخیر با رشد سامانههای مالی نرمافزاری و نفوذ هرچهبیشتر فناوری در حوزهی بانکی، حجم زیادی از این خطاها کاهش یافته است.

برخلاف مصداقهای متعدد تغییر عناوین در حوزههای مختلف که رخ داده و موفق هم بودهاند، تغییر عنوان واحد پولی که موضوعی مهم برای مردم است، تا پیش از این هیچگاه کاملا موفق نبود.

از دیدگاه رئیس کل بانک مرکزی، اهداف این نوبت از اصلاح پولی کمی متفاوت است. وبسایت بانک مرکزی ج.ا.ا. در ۱۷دی خبری با عنوان نکات کلیدی درخصوص لایحهی پیشنهادی حذف چهار صفر از پول ملی منتشر کرد که در یکی از بندهای آن، عبدالناصر همتی به هدف کلی از اجرای این پروژه اشاره کرد و گفت:

اصلاح نرخ برابری پول ملی ازطریق حذف صفرها وجههی پول ملی را در صحنهی بینالمللی ارتقا میبخشد و اقدامی است که در بسیاری از کشورها درکنار سایر اقدامات، سرآغازی برای اصلاحات جدی اقتصادی میشود.

از این منظر، میتوان دریافت شاید دلیل دیگر در تصمیم بانک مرکزی برای اجرای این طرح، وضعیت ناپایدار مبادلات ارزی در سال جاری است. وضعیتی که در آن، مسئلهی افزایش قیمت ارزهای رایج، نظیر دلار و یورو، در معاملات با همراهشدن دور جدید تحریمها، نهتنها مسیرهای تأمین بینالمللی را دشوار کرده؛ بلکه قدرت خرید مردم را در بازهی زمانی کوتاهی تاحدزیادی کاهش داده است.

بنابراین، شاید تیم نظریهپرداز بانک مرکزی پیامد اجرای طرح حذف چهار صفر از پول ملی و طرحریزی و ارائهی پول جدید را علاوهبر ارتقای وجههی پول ملی، تقویت قدرت خرید آحاد جامعه و بازگشت به دورهی زمانی پیش از نوسانات شدید ارز در سال گذشته میدانند. اما آیا این پیشبینی محقق میشود؟

بهعقیدهی برخی کارشناسان، هدف اصلی دولت از اجرای این طرح جبران همان آسیبهای واردشده به ارزش پول ملی در ماههای اخیر است و آن را اقدامی مؤثر و مثبت ارزیابی میکنند. برخی دیگر فراتر از آنچه مقامهای رسمی بیان میکنند، برای حذف چهار صفر از پول کشور تأثیر مطلوبی پیشبینی نمیکنند و هدف اصلی از این کار را تکمیل کارنامهی دولت در بخش بهبودهای اقتصادی آنهم ازطریق اجرای پروژهای برجسته و پرسروصدا با درنظرگرفتن زمان باقیمانده تا پایان دولت دوازدهم میدانند.

عبدالناصر همتی روز گذشته و در صحن علنی مجلس بهصورت ضمنی عنوان کرد که بهرهگیری مردم از واژهی تومان برآمده از تورم مزمن پنج دههی گذشته و از دست رفتن کارایی ریال است؛ لیکن جالب آنجاست که در جای دیگری از نطق خود تورم را دلیلی برای اجرای این طرح بیان میکند و تأکید او بر اثرنداشتن حذف صفر از پول ملی بر تورم است. این دیدگاه البته تاحدی بانظر برخی کارشناسان در خود بدنه دولت درتعارض است.

بهمنظور درک هرچهبهتر اثرهای کلی اجرای این طرح، روند برخی شاخصهای حوزهی پولی و بانکی نیازمند بررسی است. به آنچه بیشترین میزان نقدشوندگی را دارد، مانند همین پول نقدی که در دست مردم است (اسکناس و مسکوک) و سپردههای دیداری بانکها، عنوان پول پرقدرت یا پایهی پولی میگویند. همچنین، پایهی پولی ذخایر طلا، ذخایر ارز، داراییهای خارجی و مطالبات مسلم را نیز شامل میشود که نقدشوندگی حتمی دارند. باوجوداین، منابعی که نقدشوندگی آنها نیازمند صرف زمان است (سپردههای غیردیداری) مانند اوراق قرضه و سپردههای مدتدار بانکی «شبهپول» هستند. حال آنچه به آن عنوان نقدینگی گفته میشود، مجموع همین دو شاخص پول و شبهپول است. مقادیر این شاخصها با استناد به دادههای وبسایت بانک مرکزی در پایان مهر۱۳۹۷ (زمان مطرح شدن موضوع حذف صفر از پول ملی در دولت کنونی) بهشرح جدول زیر است:

| شاخص | مقدار در مهر۱۳۹۷ |

|---|---|

| کل نقدینگی | ۱۶۹۳۸.۴ |

| پول | ۲۴۲۰.۱ |

| شبهپول | ۱۴۵۱۸.۴ |

ارقام به هزار میلیارد ریال

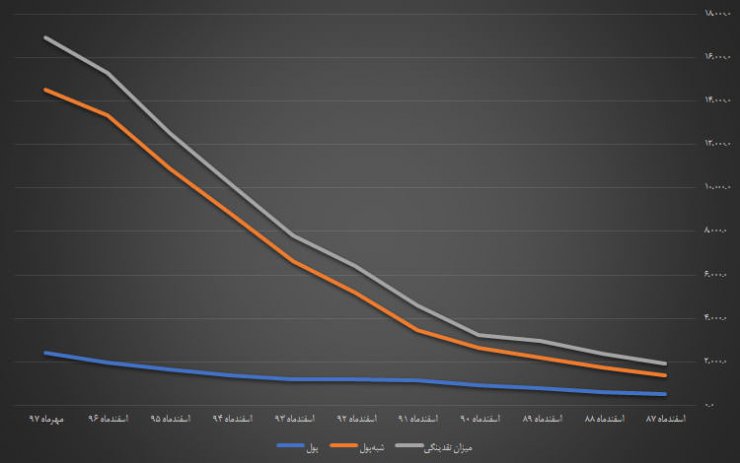

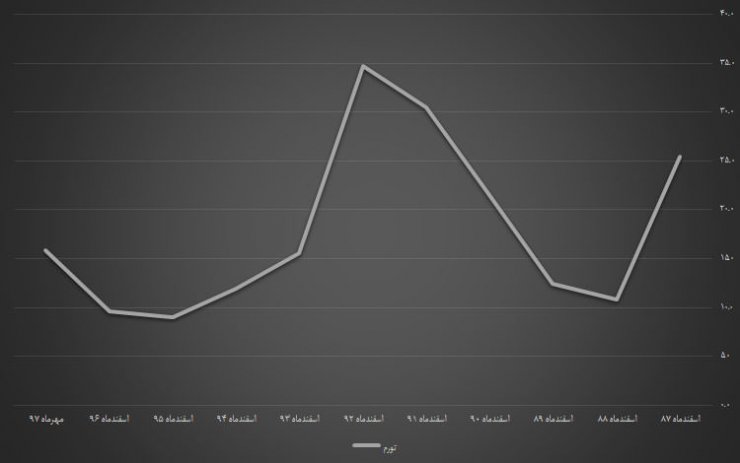

شاخص دیگری که در کشور ما سالها محل بحث و مجادله در محافل متعدد اقتصادی بوده، «تورم» است؛ موضوعی که بهزعم برخی کارشناسان در سال گذشته روند تغییرات آن بسیار ناپایدار بود. در بررسی روند تغییرات نرخ تورم شاهد آنیم که هرگاه تورم فزایندهای رخ داده، در پس آن رشد نقدینگی هم وجود داشته است. از منظر علم اقتصاد، رابطهی قطعی میان این دو شاخص وجود ندارد؛ اما تقویت رکن شبهپول در نقدینگی عاملی است که هرگاه در مسیرهایی غیر از تقویت بخش تولید صرف شده، به برهمخوردن تعادل عرضه و تقاضا در گروههای مختلف کالایی منجر میشود و درنتیجه، اثر نامطلوب روی تورم گذاشته است.

روند تغییرات شاخص نقدینگی و اجزای تشکیلدهندهی آن در ۱۰ سال گذشته.

ارقام به هزارمیلباردریال بوده و منبع دادهها بانک مرکزی ج.ا.ا. است.

دولت جدید از ابتدای کارش در سال ۱۳۹۳، با تغییر گسترده در نرخ سپردههای بانکی و افزایش درخورتوجه آنها تاحدی موفق شد سهمی از نقدینگی را به درون بانکها هدایت کند. این موضوع عاملی کنترلی برای تورم بود؛ اما در ادوار بعدی، به دلایل متعدد دیگر که از منظور این مطلب خارج است، روند تغییرات نرخ تورم مجددا صعودی شد. البته این اقدام مؤثر دولت در کنترل نقدینگی، موجب انقباض سایر اقلام سبد سرمایههای مردم، نظیر بورس و مسکن و فلزات گرانبها شد؛ چراکه در هر سرمایهگذاری، همواره میل به بازدهی بیشتر همزمان با ریسک کمتر وجود دارد.

از این منظر، مقصود متصور از بازنگری و اصلاح در پول ملی اثر کنترلی آن بر نرخ تورم است؛ چراکه انتظار میرود بهتبع کاهش حجم اسکناس و مسکوک و بهطور کلی پول، حجم کل نقدینگی نیز کاهش یابد. حال باتوجهبه کوچکبودن نسبت اسکناس و مسکوک به کل نقدینگی، این موضوع جای تأمل دارد که چه میزان تأثیر پیش رو خواهد بود.

روند تغییرات نرخ تورم در ۱۰ سال گذشته.

ارقام به هزارمیلباردریال بوده و منبع دادهها بانک مرکزی ج.ا.ا. است.

موضوع اصلاح پول ملی کشور ما در وضعیت اقتصادی کنونی، موافقان و مخالفانی دارد. موافقانی که همعقیده با رئیس کل بانک مرکزی و تیم کارشناسی او مسئلهی ارتقای وجهه پول ملی و تراز ارزشی آن با سایر ارزها، نظیر دلار و یورو را در مقطع فعلی بسیار مهم میدانند و علاوهبرآن، این اقدام را در فرایند اصلاح نظام پولی و مالی و ساختارهای بانکی کشور ضروری و تعیینکننده میدانند.

درمقابل، دغدغههای متعددی در اینخصوص مطرح است؛ موضوعاتی که حتی در همین ابتدای تدوین لایحه و تصویب آن در هیئت دولت، اجماع مخالفت جدی را در جامعه تحلیلگران مالی کشور شکل داده است.

با اشارهای به همین نوسانات نرخ ارز در ۱۰ ماه گذشته، همه بهوضوح رشد بیمنطق و عجیب قیمتها را شاهد بودهایم؛ حتی برای کالاهایی که پیش از نوسانات اخیر تولید یا وارد شده بودند. برای مثال، در بازار محصولات و خدمات مرتبط با فناوری اطلاعات و تجهیزات ارتباطی و رایانهای و الکترونیکی، عملا در بازههای زمانی کوتاه، رشدهایی گاه تا ۴ برابری قیمت در برخی گروههای کالایی اتفاق افتاد.

چنین رخدادی منحصربهفرد نیست و در گذشته نیز آن را تجربه کردهایم؛ تجربهای که با افزایش نرخ ارز، قیمت کالاها افزایش یافته؛ اما با کاهش آن، تعدیل محسوس و رضایتبخشی در قیمتها رخ نداده است. برخی تأمینکنندگان که بهدلیل دراختیارداشتن حجم درخورتوجهی از نوعی کالای وارداتی، عملا رهبری قیمت در بازار را برعهده دارند، در موج این تنشهای اقتصادی و نوسانات ارزی، تغییرات دلخواه خود را بر قیمت اعمال میکنند. این درحالی است که سازوکارهای صنفی و نظارتی نیز کنترل موثری بر آنها ندارند.

پس، بهخوبی میتوان نتیجه گرفت مسئلهی تعیین قیمت برای کالا و خدمات، چه از نوع تولید بومی و چه از نوع واردات، از ثبات چندانی برخوردار نیست. افزونبراین آنچه مسلم است، روند بیتغییر قدرت خرید مصرفکننده دربرابر این نوسانات بیمنطق قیمت است. حال، این سؤال مطرح است: قیمت لپتاپ ۱۴۰،۰۰۰،۰۰۰ ریالی در مقطع فعلی، پس از اجرای طرح حذف چهار صفر از پول ملی، برچسب قیمتی ۱۴،۰۰۰ تومانی خواهد داشت و اجرای این طرح اثری در تغییر قیمتها نخواهد داشت؟ آیا سازوکار مراقبتی بهمنظور پیشگیری از فرصتطلبی عرضهکنندگان سودجو در دستکاریهای منفعتطلبانهی قیمتها وجود دارد؟

بدیهی است اجرای پروژهی حذف چهار صفر از پول ملی، مستلزم طراحی و تولید اسکناس و سکههای جدید است. فراتر از آن، ورود این پولها به بازار ازطریق بانکها و مؤسسههای مالی، مستلزم صرف هزینههای کلان زمانی و منابع انسانی و مشخصا هزاران نفرساعت کار است که خزانهی بانکها و بانک مرکزی را بسیار درگیر میکند. شعب نیز علاوهبر فعالیتهای جاری، باید درمقایسهبا گذشته نظارت و دقت خود را در جمعآوری و اصالتسنجی پولهای قدیمی افزایش دهند.

طبق اعلام خودِ بانک مرکزی، این کار فرایند حقوقی و فنی زمانبری دارد که ممکن است حتی تا دو سال بهطول بینجامد. همچنین، بهنظر میرسد بانک مرکزی تدبیرها و راهکارهای لازم دربارهی مدیریت هزینههای اجرای این طرح را اتخاذ است.

رئیس کل بانک مرکزی میگوید:

تعویض اسکناس ها امری تدریجی خواهد بود و هر دو واحد پول به موازات هم در جامعه استفاده میشوند تا بهتر مورد پذیرش مردم قرار گیرد. از ۲ تا ۵ سال بسته به شرایط آمادهسازی آن طول می کشد و تلاش ما این است که در اسرع وقت صورت گیرد و کارهای کارشناسی و سرعت، لطمه ای به اجرای مطلوب آن نزند.

برای اولینبار پس از جنگ جهانی دوم، دولت آلمانغربی که بهدنبال ساماندهی آشفتگی اقتصادی برآمده از تجزیه و تنشهای جنگی آن دوران بود، تصمیم گرفت پول جدیدی عرضه کند که ارزش آن درمقایسهبا مارک تقویت شده باشد. با پیشنهاد اقتصاددانان آن زمان، این کار با تغییر واحد رقمی پول و همین حذف صفر انجام شد. بهدنبال آن، برخی دیگر از کشورهایی که به نابهسامانی اقتصادی دچار بودند، به فکر اقدامات مشابه افتادند. آنچه مسلم است، پیش از هرچیز اثر روانشناختی تغییر واحد پول و بهطور دقیقتر حذف صفرها از پول است که در مقاطع زمانی اولیه، اثرهای مثبتی را نشان میدهد و همگرایی در انضباط اقتصادی را به مردم و ارکان حکومت القا میکند.

پیش از آنکه موفقیت ترکیه در اجرای پروژهی رفرم پولی را بررسی کنیم، باید یادآور شویم بیشک یکی از عوامل موفقیت اقتصاد ترکیه، ثبات رویکردها و راهبردهای کلان در سطوح عالی مدیریت این کشور است و پس از هر دوره انتخابات، حداقل در بخش اقتصاد خطوط مشی معکوسی اتخاذ نمیشود.

تا قبل از سال ۲۰۰۵، روند لجامگسیختهی تورم در ترکیه بهنحوی بود که حجم زیاد نقدینگی رسما به معضلی جدی هم نزد مردم و هم نزد مؤسسات مالی و بانکها تبدیل شده بود. دولت وقت ترکیه موفق شد در سال ۲۰۰۵، پروژه حذف صفر از پول را اجرا کند و از آن زمان تاکنون نیز، در کنترل و مهار تورم موفق بوده است. البته، این موضوع بهموازات اجرای خطوط مشی جدید اقتصادی تدوینشده با همکاری نهادهای بینالمللی، مانند صندوق بینالمللی پول، ازسوی دولت و بهویژه تقید مردم به رعایت ضوابط آن همراه بود. بسیاری از کارشناسان دلیل اصلی موفقیت ترکیه را پیش از حذف صفر از پول ملی، اجرای این سیاستها میدانند. در سال ۲۰۱۰، لیر قدیمی که ۶ صفر داشت، بهطور کامل از گردش پولی خارج شد و لیر جدید نیز لیر ترک نام گرفت. در این پروژه، یک لیر جدید معادل یک میلیون لیر قدیم بود.

طرح اصلاح واحد پولی پزو (ARS) این کشور پس از اصلاح در سال ۱۹۹۶ که عملا ۱۱ صفر آن حذف شد، بهدلیل مواجهه با بحرانهای جدید اقتصادی هیچگاه اثر مثبتی از آن مشاهده نشد.

موضوع اقتصاد هلند و رفرم پولی آن مدتها پیش از پذیرش یورو بهعنوان ارز رسمی اتفاق افتاد. درمقایسهبا سایر کشورها که تجربهی مشابهی داشتهاند، هلند تفاوت جدی دارد؛ چراکه مشکلات اقتصادی هلند دراصل بهنحوهی مدیریت درآمدهای ارزی نسبتا موفق آن مربوط بوده که به افزایش چشمگیر حجم نقدینگی منجر شده بود. در دههی ۱۹۴۰، نرخ واحد پولی گیلدر هلند برپایهی رایشمارک آلمان و معادل ۱.۵ رایشمارک بود. همراستا با اصلاحات پولی در آلمان پس از جنگ جهانی دوم، چهار صفر از این واحد پولی نیز حذف شد. ازآنجاکه اقتصاد هلند قبل از بُروز مشکل رشد نقدینگی، از ثبات و استحکام خوبی برخوردار بود، پروژهی اصلاح پول کاملا موفق بود.

حذف صفر از پول سیاستی است که چندبار در اقتصاد نابهسامان زیمباوه اجرا شده و هرگز موفق نبوده است. این کشور نهایتا پس از شکستهای پیدرپی در سال ۲۰۱۱، ارزهای دلار و یورو را بهعنوان ارز رسمی خود تعیین کرد. زیمباوه درمجموع سه مرحله، ۲۵ صفر از پول ملی خود را حذف کرد.

بهطور کلی اقتصاد برزیل تورمی است و طی ۷۰ سال، ۱۸ صفر از پول ملی اولیهی آنها بهنام کروزیرو (Cruzeiro) حذف شده است.

مسئلهی اقتصاد نهتنها اولویتی در مدیریت کشور ما، بلکه دغدغهی اصلی اکثر کشورهای جهان است. در روزهای کنونی، اتفاقات متعددی در فضای اقتصادی کشور رخ میدهد که هریک بهتنهایی مهماند و به بررسی موشکافانه نیاز دارند. از تعدد این رخدادهای مهم درحقیقت میتوان به حیاتیبودن و اولویت مسئلهی مدیریت اقتصادی کشور پی برد. برخی از این رخدادها بدون درنظر گرفتن اثرات منفی سایهی شوم شیوع ویروس کرونا براقتصاد کشور، عبارتاند از: محدودیتهای برآمده از تشدید تحریمها در مبادلات بینالمللی، رکود تورمی، نوسانات افسارگسیختهی نرخ ارز، افزایش هزینههای تولید و تغییرات درخورتوجه قیمتها، تغییرات مدیران اقتصادی کشور و بیثباتی در اجرای برنامههای بلندمدت، پروژهی پیچیدهی بزرگترین ادغام بانکی، فراگیر و کاربردیشدن رمزارزها، انقباض و انبساط مسیرهای سرمایهگذاری مردم، نظیر مسکن و بورس اوراق و بورس کالا و فلزات گرانبها، تغییرات گسترده در ضوابط پرداخت و نقلوانتقالات بانکی و اکنون نیز اجرای قانون اصلاح پول ملی. بدیهی است بهدنبال هریک از این رخدادها و اصلاحها، پیامدهای مثبت و گاه منفی بهبار خواهد آمد.

همانطورکه در مطلب حاضر گفته شد، این طرح سبقهای طولانی دارد و در هر دورهی اجرا، بهدنبال صفآرایی نظری موافقان و مخالفان از عملیاتیشدن بازمانده است. اکنون، فصل مشترک دیدگاه مخالفان لزوم اعمال پیشنیازها و اصلاحهایی نظیر کنترل نرخ تورم و رسیدن به استحکام اقتصادی است و باور همراهان و موافقان اجرای این پروژهی ملی، اثربخشبودن اصلاح تراز قیمتی پول ملی با ارزهای خارجی در نظم فعالیتهای مالی و بهبود اوضاع اقتصادی کشور است.

این قانون اصلاح شده که اکنون مشتمل بر یک ماده واحده و ۵ تبصره است در گام بعدی در شورای نگهبان مورد بررسی قرار خواهد گرفت و در صورت تصویب آن مرجع نیز ظرف سه ماه آینده بانک مرکزی ملزم به تدوین آئین نامههای اجرایی و ارائهی آنها به هیئت دولت است. باتوجه به زمان باقیمانده تا پایان فعالیت دولت کنونی نمیتوان پیشبینی دقیقی از زمان مؤثر اجرای طرح ارائه کرد، لیکن بانک مرکزی با اتخاذ موضعی محکم، مصمم به شروع گامهای عملیاتی این قانون است. حتی با استناد به نقلقولها از جانب برخی مسئولان در این بانک تا پیش از پایان کار دولت فعلی اسکناس و سکههای جدید طراحی و عرضه خواهند شد.

براساس آنچه از اظهارات عبدالناصر همتی و سایر مسئولان مرتبط در شبکهی بانکی استنباط میشود، بهنظر میرسد اینبار جدیت و دیدگاه متفاوتی در اجرای طرح حذف صفر از پول ملی مدنظر است و در این نوبت، بهعنوان اقدامی موازی و تکمیلی درکنار برخی اصلاحات اساسی و زیرساختی، در دستورکار است. پیشتر رئیسکل بانک مرکزی گفته است:

این اقدام درکنار سایر اقدامات اساسی بانک مرکزی برای اصلاح نظام بانکی و بهکارگیری ابزارهای نوین سیاستهای پولی و شیوه های جدید و کارآمد نظارت بر بانکها خواهد بود و عملیاتیشدن آن عملا متأخر بر اصلاحات بانکی خواهد بود.

تا پیش از ارائهی آئین نامههای اجرایی، برای اینکه بتوانیم تصوری از نحوهی اجرای این قانون داشته باشیم، بهتر است نگاهی به متن ماده واحدهی لایحه ی اصلاحی داشته باشیم:

مادهی یک قانون پولی و بانکی کشور به شرح زیر اصلاح میشود:

الف- واحد پول ایران تومان است و هر تومان برابر ده هزار ریال جاری و معادل یکصد پارسه است.

تبصرهی یک: برابری پولهای خارجی نسبت به تومان و نرخ خرید و فروش ارز توسط بانک مرکزی در چارچوب نظام ارزی حاکم و با رعایت ذخایر ارزی و عنداللزوم تعهدات کشور در مقابل صندوق بینالمللی پول، محاسبه و تعیین میشود.

تبصرهی دو: دورهی گردش موازی و اعتبار همزمان تومان و ریال که در این قانون، «دوره گذار» نامیده میشود، حداکثر دو سال با رعایت تبصره ۴ این بند خواهد بود. طریقهی جمعآوری و شرایط خروج اسکناسها و سکههای ریال از جریان، بر طرق مفاد بند (ب) مادهی ۳ و بند (ج) مادهی ۴ قانون پولی و بانکی کشور حسب مورد، تعیین یا اجرا میشود.

تبصرهی سه: پس از پایان دورهی گذار، تعهداتی که پیش از این براساس واحد پول ریال ایجاد شده است، تنها با واحد پول تومان قابل ایفا خواهد بود.

تبصرهی چهار: بانک مرکزی موظف است ظرف ۲ سال از تاریخ لازم الاجرا شدن این قانون، ترتیبات اجرایی لازم را جهت آغاز «دورهی گذار» فراهم کند.

تبصرهی پنج: آییننامهی اجرایی این قانون ظرف ۳ ماه از تاریخ لازم الاجرا شدن توسط بانک مرکزی تهیه و به تصویب هیئت وزیران میرسد.

از همهی آنچه که پیرامون طرحریزی و اجرای قانون اصلاح حذف چهار صفر از پول ملی میدانیم دو دورهی اصلی و مهم به ذهن متبادر میشود:

در متن این لایحه آنچه که بیشتر از همه از دیدگاه عملیاتی، جلب توجه میکند، همین دورهگذار است. بازهی زمانیکه در آن هم واحد پولی ریال رسمی و معتبر است و واحد پولی تومان. چند اقدام مهم و محتمل این دوره عبارت است از:

بدیهی است پس از اجرای نهایی و موفق همهی گامهای عملیاتی این قانون، پیامدهای مثبت ویا منفی در فضای پولی و بانکی کشور مشاهده خواهد شد. برخی از این پیامدها که به ذهن متبادر میشوند عبارتاند از:

فصل ناکامیهای پروژهی اصلاح پول ملی پایان یافته و فضای اقتصادی کشور درگیر مسئلهی جدیدی شده است. در ماده واحدهی آغازین قانون بودجهی سال ۱۳۹۹ کشور آمده است:

بودجهی سال ۱۳۹۹ کل کشور از حیث منابع و مصارف بالغ بر بیست میلیون و دویست و شصت و شش هزار و پانصد و سی و چهار میلیارد و سیصد و هفتاد و یک میلیون (۲۰/۲۲۶/۵۳۴/۳۷۱/۰۰۰/۰۰۰) ریال است.

آیا سال بعد این رقم بودجه به شکل دیگر و با واحد تومان ابلاغ خواهد شد؟

شما مخاطبان دیجیتال چه نظری در رابطه با اجرای این قانون دارید؟

پاسخ ها